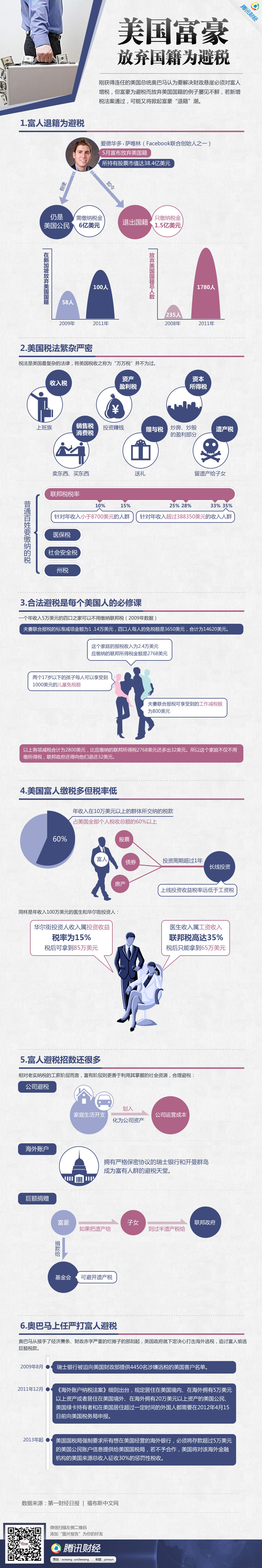

许多跨国公司利用其全球影响力,将其部分资产和利润转移到所谓的离岸避税天堂。这些国家有着全球最低的企业所得税率,降低了这些跨国公司必须支付的税款总额。

避税天堂们从美国富豪手中拿走了多少钱?

榜单上还有许多熟悉的名字,包括微软、谷歌、百事可乐、可口可乐和沃尔玛。

换句话说,如果这些公司上万亿美元的海外资产留在美国的话,美国国税局每年将会多出数千亿美元的税款,几乎相当于美国全年国防预算的一半。

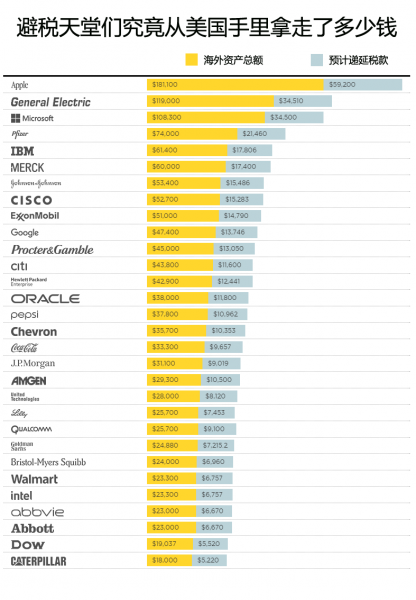

全球有多少财富流失到避税天堂?

根据英国的税收正义联盟(Tax Justice Network)公布的一份报告显示,截至2010年底,保守估计全世界有总额高达21万亿美元的资产转移到了全球各地的所谓避税天堂,这比2012年美国的国内生产总值16.2万亿美元还要高出许多。

报告分析了139个发展中国家和非西方富裕国家,指出全球大量富豪都将财富暗中转移到海外银行帐户。在21万亿美元的离岸资产中有9.8万亿属于约9万名富豪。根据税收正义联盟的测算,全球流向避税天堂财富的实际数字甚至比他们统计出来的还要高,可能会达到32万亿美元。即使这个数字也还是保守估计,因为这里面还未包括黄金、房产及豪华游艇等有形资产。

截至2014年年底,从俄罗斯和其他新兴经济体非法转移到海外避税天堂的资金,总数达到12万亿美元(约16万亿新元)。单单是俄罗斯所转移的资金就高达1.3万亿美元。

公开报道显示,为了合法避税,越来越多的欧美富豪选择放弃国籍,寻找下一个全球税务筹划地。

全球富豪们看上的税务筹划地

可以注册离岸公司的国家和地区很多,常见的离岸公司注册地有:英属维京群岛、开曼群岛、百慕大群岛、安提瓜和巴布达、多米尼克、格林纳达等等。根据以上需求的侧重点,再来选择。

所有的国际大银行都承认离岸公司,并愿意为其设立银行账号及财务运作提供方便,因而富豪群体通过离岸公司转移个人资产十分便捷,在实际运作的过程中,这种离岸公司不仅可以帮助富人群体免税,还不受外汇管制,股东信息绝密,使其的海外投资、转移财富计划更为隐蔽和自由。如果能够移民到这些岛国,富豪们可以最大限度保证自己的私人财产,减少课税,因此这些岛国成为许多有避税打算的富豪移民的首选。

比如英联邦国家:安提瓜和巴布达,世界级的离岸税务天堂,无个人所得税、遗产税及赠与税,也非全球征税...再加上承认双重国籍,因此富人们不必放弃本国国籍,又能实现全球资产配置。